不同股票退市制度有何异同?

2024.03.13

港股的退市制度

一. 香港上市公司的退市情况

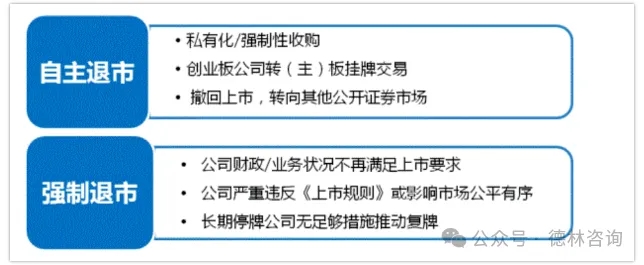

香港上市公司退市监管框架包括《香港联交所证券上市规则》(简称为《主板上市规则》)和《香港联合交易所创业板证券上市规则》(简称为《创业板上市规则》),以及相关的应用指引,其中主要包括主板的《第11项应用指引》和《第17项应用指引》。香港联交所对不再符合上市和交易条件的上市公司进行“除牌”处理,这意味着这些公司的上市地位将被取消,它们将转变为非公众公司。香港证券市场没有场外交易市场,而是实行“一退到底”的制度。因此,大多数被迫退市的公司在除牌后会进入破产清算程序。根据退市意愿的不同,上市公司通常会面临“自主退市”和“强制退市”两种情况。

二. 香港退市规则&流程

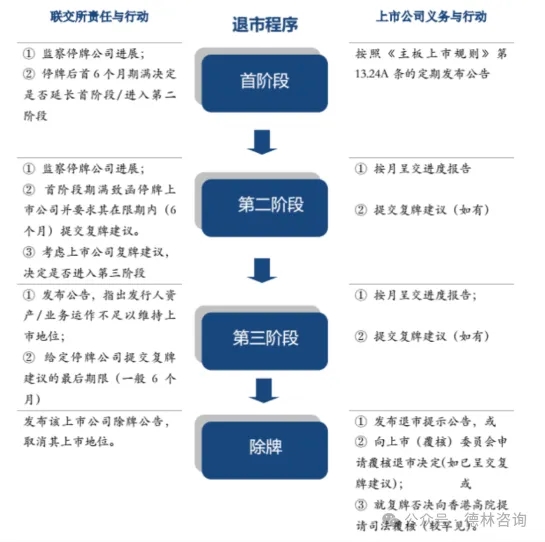

香港的上市公司退市制度与上市制度密切相关。除了因为发行人的财务状况、业务运营、资本运作等原因触发退市条件外,在证券挂牌交易期间,公司还必须持续满足《上市规则》中规定的相关准则和承担信披责任。否则,香港交易所随时可以采取临时停牌、停牌直至除牌的措施,以维护市场秩序。2008年5月,《创业板上市规则》修订后,《创业板上市规则》与主板公司在“公众持股比例”、“足够的业务运作及有形/无形资产”等可能触发退市的条件基本保持一致。此外,新规简化了创业板转板程序,导致创业板公司转板退市占比迅速扩大。1. 退市规则为了保障投资者权益和维护市场秩序,香港交易所通过多次修订主板与创业板的《上市规则》及相关指引,使不同层次证券市场的上市公司退市原则和标准尽可能保持一致。香港交易所会评估挂牌公司是否能够持续履行责任,决定是否将其除牌。退市条件主要涉及公司的主营业务、经营资产、合规经营、证券交易、信息披露、持股结构等方面。2. 退市程序《主板上市规则》第十七项指引规定了主板公司的退市程序,适用于未满足《主板规则》第13.24条规定的“足够的业务运作”的公司。退市程序分为四个阶段:启动、审议、实施、完成。在停牌期间,上市公司可以通过提交复牌(重组)建议来争取恢复上市地位。联交所的上市委员会、上市(覆核)委员会、上市上诉委员会等机构将审议公司的复牌建议,并根据重组方案是否满足重新上市条件来决定是否批准。若停牌公司的复牌建议被否决,则进入最终的除牌程序。通常情况下,主板公司从停牌到除牌的时间超过了理论上的18个月期限。

三. 香港退市机制的运作情况

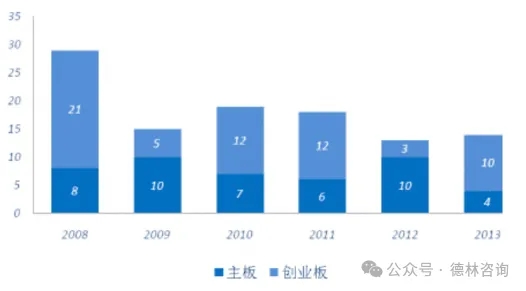

2008年至2013年期间,《香港证券交易所市场资料》显示,主板与创业板累计退市108家,占联交所历史累计除牌公司总数的36%。其中,主板退市45家,创业板(包括转板退市)63家。除了2008年金融危机冲击导致的异常增长外,近年来香港证券市场的退市数量相对稳定,平均每年约15家左右。与其他海外成熟市场相比,香港的年度退市率较低,不足1%。我们认为,这可能是因为香港的退市机制中没有类似美国、英国等国家的场外市场用于转让退市股票。一旦公司退市,原公众股东的利益受到更大的损害,因此香港联交所在根据《上市规则》作出公司退市决定时通常会更为慎重。

四. 香港主板退市分析

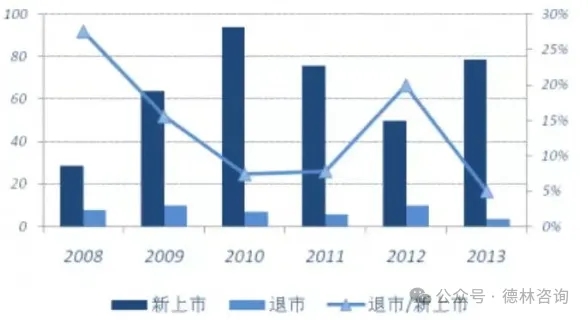

在2008年至2013年期间,香港主板共有392家公司上市(包括创业板转板上市),而退市的公司数量为45家。因此,主板退市与新上市的比例约为1:9。退市/新上市比率的年均值为11.48%。

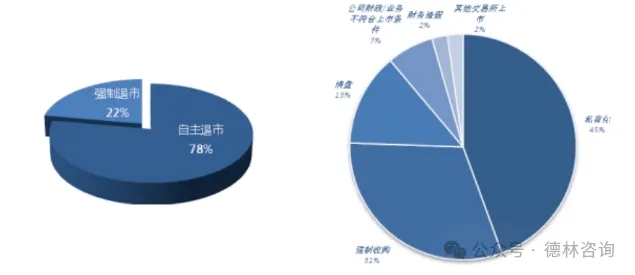

自主退市的案例有35例,而强制退市的案例有10例,因此自主退市与强制退市的比例为3.5:1。自主退市的主要原因是上市公司的价值被低估,导致大股东选择私有化或被其他公司收购而退市。相比之下,联交所强制除牌的公司主要原因是公司清盘、停牌时资不抵债或失去持续经营能力,还包括严重违规行为(仅有1例,即洪良国际IPO财务信息造假)。由于联交所在退市条件中未设置交易指标(如股价、市值和交易量),导致被强制除牌的公司数量较少。

五. 香港主板退市分析

1. 香港的退市制度延续了上市实质审核的内核。香港的新股发行制度实行核准制。主板和创业板的《上市规则》关于发行人上市资格的条款给予了香港交易所灵活的量刑权。上市委员会不仅对发行人披露信息进行形式审查,同时也参与对证券价值(即投资风险)的实质判断,并最终决定股票是否适合发行。“本交易所对接纳或拒绝上市申请(包括申请由创业板转往主板上市)保留绝对酌情决定权,而即使申请人符合有关条件,亦不一定保证其适合上市。”因此,香港的退市制度与发行核准制有相似之处。“本交易所可以在其认为适当的情况和条件下,随时指令任何证券短暂停牌、停牌,或将任何证券除牌。”这是监管者对股票发行实质审核权利的延续,也是上市制度完整性的需要。2. 香港市场的退市制度具有较大的弹性空间。香港的退市制度主要表现在发行人质量规管和退市周期方面有较大的弹性:- 发行人质量规管定义宽泛,监管主观性较强。联交所在认为发行人不再适合上市、缺乏足够业务运营或拥有相当价值的有形资产,或可以认定已长期停牌的发行人所提交的复牌补救行动不足以恢复其上市地位等情况下决定将该证券除牌。这是联交所实质审核权的体现,退市可量化标准较少、定义宽泛带来的问题是监管决定容易引起争议。例如,香港主板的三元集团案。该公司(曾使用证券代码00388HK)在长达四年的停牌过程中多次提出复牌建议,连续遭上市委员会、上市(覆核)委员会及上市上诉委员会否决。最终公司进入司法覆核程序,向法院控告联交所对复牌标准存在主观诠释,以及量刑宽严尺度不一。法院支持了原告,质疑联交所认定的三元旗下公司营业额不符合《上市规则》缺乏客观标准,要求联交所重新组成上市上诉委员会处理该公司复牌事宜。尽管三元集团案最终在联交所向法院上诉成功后最终没有改变退市的命运,但该案也暴露了香港退市量化标准存在“刚性”不够的问题。A股的退市制度

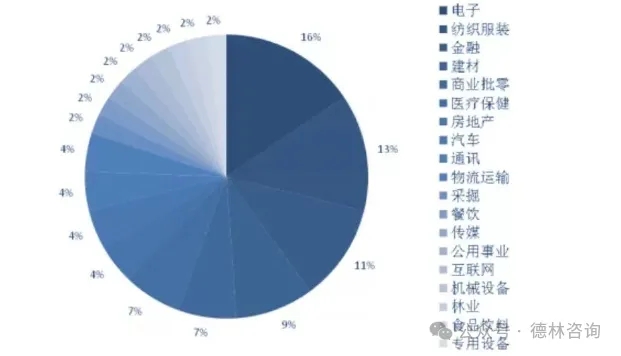

A股市场的IPO企业数量不断增加,导致市场规模迅速扩大,但退市问题一直是市场的一大难题。每年年报披露时,总会有一批连续亏损、本应该面临退市的企业竭尽所能地维持上市地位。它们采取了各种手段来保住壳,包括获得大额补贴、出售资产、股东无偿赠送资金、债务豁免,甚至进行借壳重组。最近,*ST金宇发布了公告,称公司2017年度净利润为正值,公司将向深交所提交撤销退市风险警示的申请,即成功保壳。*ST金宇此前发布的年报显示,公司2017年度实现营业收入为3.02亿元,净利润为2174万元,成功扭亏为盈。然而,实际上,*ST金宇在2017年扣除非经常性损益后的净利润仅为93万元,只能勉强算作净利为正。A股市场退市难的一个主要原因在于企业在关键时刻总是出现各种“非经常性损益”收入。

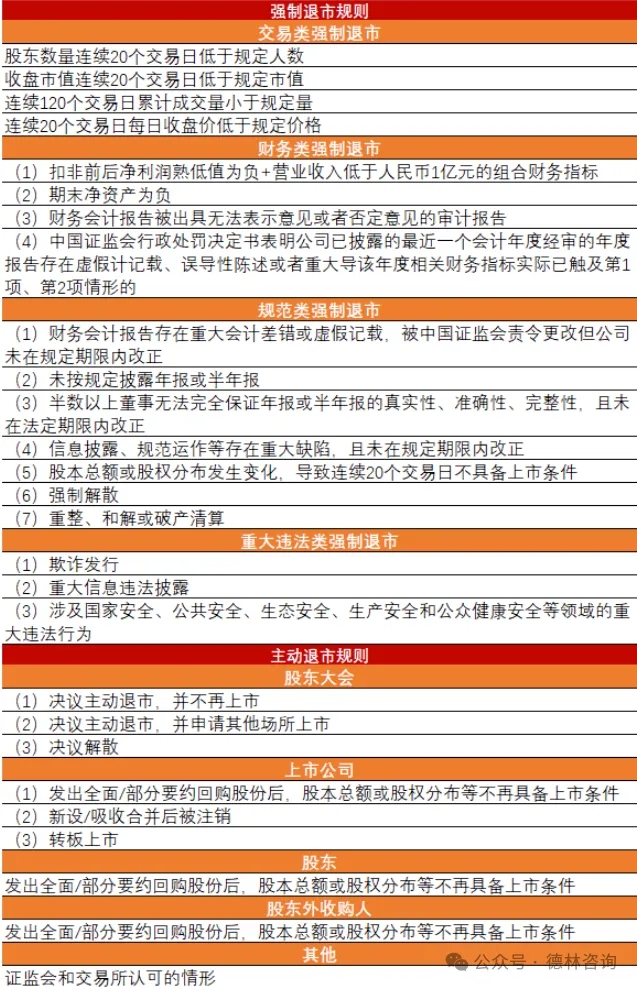

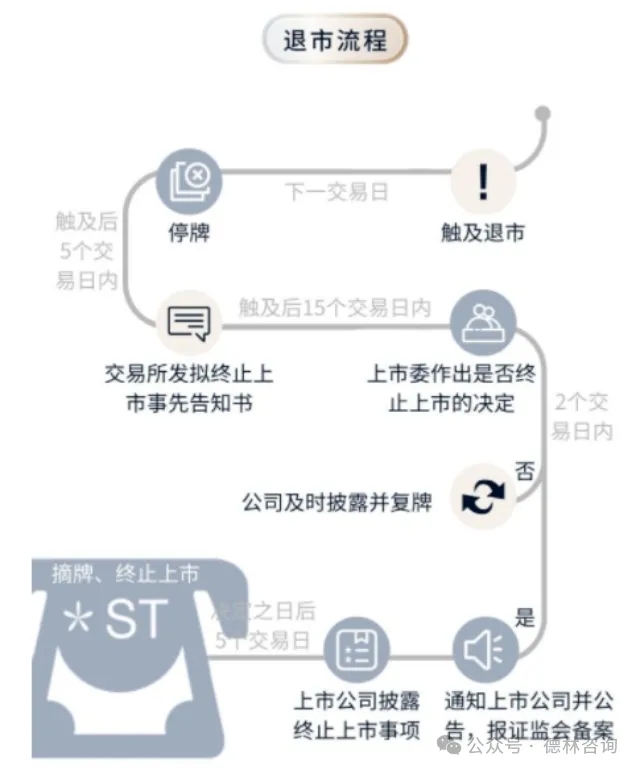

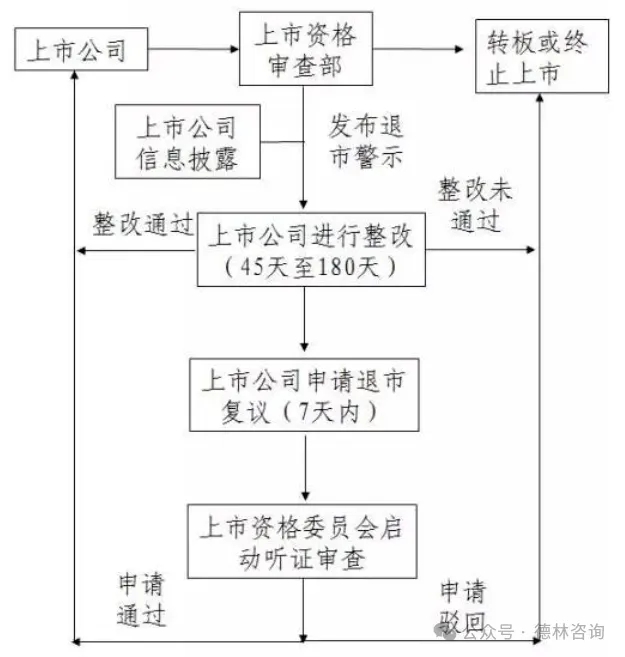

A股触及退市后有一套详尽的退市流程:

美股的退市制度

一. 美股的退市机制

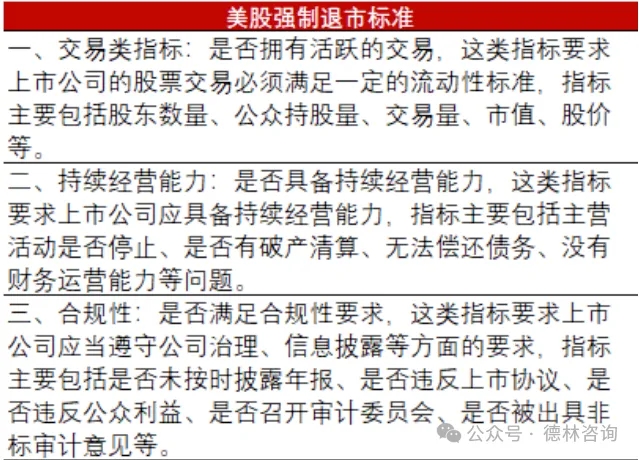

一般来说,在美国上市的公司主要有两种形式的退市:1. 主动退市:即上市公司被管理层或第三方私人投资集团并购。2. 被动退市:即上市公司被主管部门、机构或证券交易所除牌,停止交易。其主要原因包括没有交纳年费、交易价格低于规定水平、违反交易规定或违法、破产或清算等。具体来说,导致被动退市的原因可能包括以下情况:(1) 公司股东少于600人,持有100股以上的股东少于400人;(2) 社会公众持有股票少于20万股,或其总市值少于100万美元;(3) 过去5年经营亏损;(4)总资产少于400万美元,且过去4年每年亏损;(5)总资产少于200万美元,且过去2年每年亏损;(6)连续5年不分红。二. 纽交所的退市规定1. 美国证券交易所摘牌规则- 公司将被摘牌的情形包括:(1)公众股东数量未达到交易所规定的标准;(2)股票交易量急剧下降,低于交易所规定的最低标准;(3)由于资产处置、冻结等因素导致失去持续经营能力;(4)法院宣布公司破产清算;(5)财务状况和经营业绩不佳;(6)未履行信息披露义务;(7)违反法律;(8)违反上市协议。

著名的美国公司“两房”由于数十亿美元的亏损,导致股价长期低于1美元,或将很快从纽约交易所退出。

2. 纳斯达克交易所的退市规则上市公司如果未达到以下持续上市要求,将失去上市资格:(1)有形净资产不低于200万美元;(2)市值不低于3500万美元;(3)最近一个会计年度或最近三个会计年度中的两年净收益不低于50万美元;(4)公众持股量不低于50万股;(5)公众持股市值不低于100万美元;(6)最低报买价不低于1美元;(7)做市商不少于2个;(8)股东人数不少于300个。

如果公司股票低于最低交易价1美元超过30个交易日,将向该公司发出退市警告,并限其在90天内改善公司业绩,使股票价格回升到高于最低交易价的“可以接受”水平,否则公司将被勒令退市。在某些情况下,纳斯达克可能给予上了“退市”名单的公司3个月以上的宽限期,但前提是该公司必须证明其净收入超过75万美元,股东所持股票金额超过500万美元,或公司市值超过5000万美元。

退市制度比较1. 制度标准是否明确:美股退市制度最为明确,A股次之,港股最为宽泛。美股和A股市场的退市标准采取了量化和非量化指标相结合的方式,而港股市场仅采用非量化的退市标准。在美股和A股中,退市标准相对清晰,包括了一系列量化指标和基于业绩、财务等方面的非量化指标。然而,在港股市场,退市标准相对较为宽泛,香港证监会及港交所对于企业是否退市拥有很大的主观判断权。

2. 执行力度:美股退市执行力度强,港股、A股较弱。在美股中,大约一半的退市公司是被强制退市的,表明了退市制度的执行力度较高。尽管A股采用了量化和非量化标准结合的方式制定退市指标,但退市实施效果不如美股。与此相比,虽然A股的退市制度看似比港股更清晰明确,但实际上执行力度不够充分,A股退市公司及退市率均不及港股市场。